大型契約の締結が話題となることの多いプロスポーツ界の中でも、ここ最近で最も注目を集めたのは、昨年12月に発表された、米メジャーリーグにおける大谷翔平選手のロサンゼルス・ドジャースへの移籍だろう。これは、10年間で総額7億ドルというその契約の大型ぶりもさることながら、全体報酬の約97%を引退後に受け取る、という契約内容のユニークさでも話題となったことはまだ記憶に新しい。この契約形態は、自身の現役期間の報酬受取額を下げることによりチームの総報酬支払額を下げ、課徴金(ぜいたく税)の対象とならない範囲で選手補強の余地を設ける効果を狙ったものであるが、図らずして日本ではこれまであまり馴染みの無かった「繰延報酬」という仕組みに注目が集まる貴重な機会となった。野球にあまり興味が無くても、これら一連の報道を通じて、これで大谷選手は引退した後も安心だろうな、などと考えた人も少なくなかったのではないだろうか。

繰延報酬は米国では一般的であるが、社員と事業主との合意に基づいて報酬の一部を後払いにする取り扱いを指しており、報酬の支払時期まで個人への所得課税を遅らせることができることから、主として高額報酬を受け取る社員のリテンションなどの目的で設定される。こうした報酬の繰り延べに加え、企業年金、401kプランなどの退職給付やストックオプションプランまで含めて、総報酬の一部の支払いを退職後などに一定期間繰り延べる仕組み、と整理されている。海外には日本の退職金のような制度はない、という誤解をされているケースを時折見かけるが、実際にはこの繰延報酬のように、総報酬の一部を退職後に支払う仕組みは存在しており、引退後の人々の生活を支える重要な役割を担っている。

一方、日本では、税制改正で取扱いが整備されたことにより、退任時まで譲渡制限を付して付与する特定譲渡制限付株式や、交付そのものを会社の定める一定期間または退任時まで繰り延べる株式交付信託など、株式報酬の分野で新しい繰延報酬の形態が近年広がりを見せつつあるが、そもそも個人の所得課税を退職後などに一定期間繰り延べることは一部の仕組みに限定されている。今後実施が噂される退職所得税制の見直しなどによって状況が大きく変わることも想定されるが、現時点では、繰延報酬に相当する報酬としては退職金、企業年金などの退職給付がもっぱらその役割を担っている。

わが国における退職給付は、江戸時代の商家における「のれん分け」に始まると言われているが、かつては退職時点の給与に退職事由および勤続年数に応じた乗率を乗じて退職時に付与額を一括計算する、最終給与比例型の設計が主流だったことも相まって、報酬の後払い、というよりは在職中の勤労に対する褒賞・餞別のように見なされることが少なくなかった。さらにその最終給与比例型の設計が、経済成長期には給与水準の上昇による退職給付水準の急激な上昇を招くことが懸念され、年功型賃金や属人的な手当など、付与額計算に用いられる当時の給与が社員の貢献を正しく反映したものになっていないという批判もあって、計算方法の見直しが進められることとなった。その結果、付与額の計算に際して給与を参照しない設計として、資格や職務、勤続年数などに応じて付与される「ポイント」を役割・職務の大きさや貢献を間接的に表す指標として採用し、ポイントの在職中累積額を基に付与額を計算する、というポイント制退職給付の導入が進み、給与との連動が切り離された形で独自の発展を遂げることとなった。

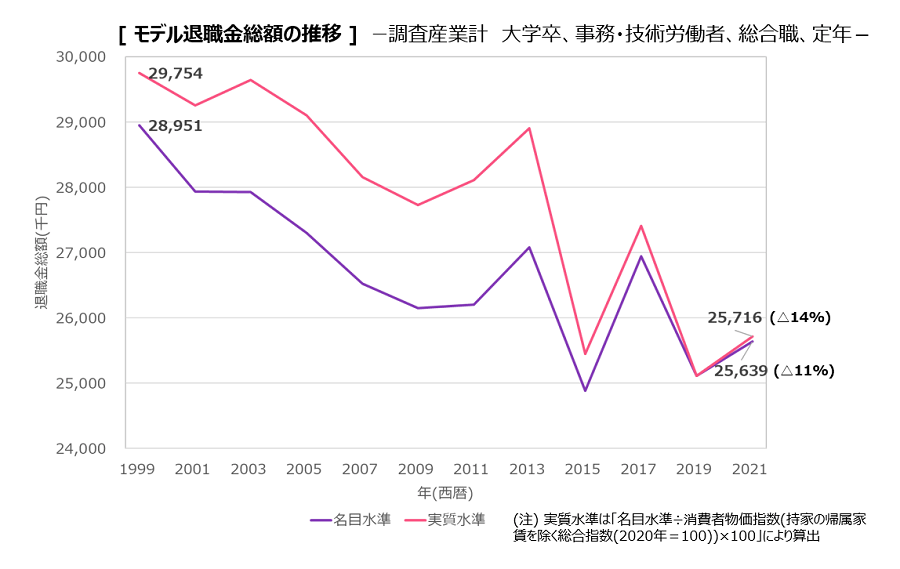

今から24年前、2000年4月に退職給付会計がわが国の企業会計に導入されたことによって、企業が確定給付型の退職給付制度を保有することによる会計上の積立不足発生のリスクがにわかにクローズアップされることとなった後は、退職給付を基本給や退職金前払い手当など、他報酬形態へと転換することによる水準引き下げや廃止が実施されることも珍しいことではなくなり、一部は確定拠出年金など、退職給付会計の対象とならない形に姿を変えて存続が図られているものの、全体の給付水準としては過去20年以上にわたって縮小傾向が続いている。中央労働委員会「退職金、年金及び定年制事情調査」によれば、大学卒、事務・技術労働者、総合職相当のモデル退職金水準は1999年から2021年の間に、名目水準で11%、実質水準では14%も低下している。

退職給付の市場水準は、データのばらつきが一部に見られるものの、過去20年以上にわたって下落傾向が続いている。

出典:中央労働委員会「退職金、年金及び定年制事情調査」より WTW作成

デフレ完全脱却のための総合経済対策の号令の下、現在官民連携で急速に進められている「持続的な賃上げ」政策は、過去20年間上がらない賃金水準に代表されるようなコストカット型経済からの変革を目指しているとされているが、そのような動きの中でも、賃金だけではなく退職給付もまた上がっていない(それどころか、むしろ下がっている)ことは、残念ながら見過ごされてしまっている。加えて、給与との連動が切り離された設計が、持続的な賃上げの実施に伴って賃金と退職給付間のさらなる格差拡大を招きつつあるのである。

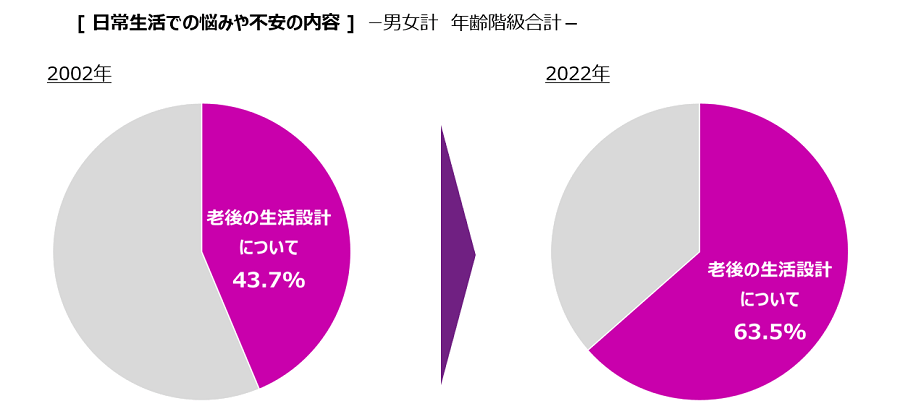

このことは、内閣府「国民生活に関する世論調査」において、老後の生活設計に不安を挙げる人の割合が、過去20年間で44%(2002年)から64%(2022年)へと増加し、日常生活における悩みや不安の中で最上位の要因となっていることとも決して無関係ではないだろう。WTWが隔年で実施している直近のグローバル意識調査(2022年)においても、日本の大企業~中堅企業に勤める人の66%が、自分の退職後へ向けての金銭的な準備が十分ではない、と回答している。

これらの回答は、多くの人が自分の経済的な健全性を将来にわたって確保できている、という安心感を持てていないということ、言い換えれば「ファイナンシャル・ウェルビーイング」*な状態が、退職後の金銭的な不安によって損なわれていることを示している。加えて、先に述べた持続的な賃上げの実施に伴う賃金と退職給付間の格差拡大が、この傾向に拍車をかけるようなことも想定される。

*ファイナンシャル・ウェルビーイング:欧米諸国を中心に広まりつつある概念。アメリカCFPB(消費者金融保護局)の定義によれば、「現在および将来の経済的状況をコントロールできていて、人生を楽しむための選択をするための経済的自由がある状態」とされている

老後の生活設計に不安を感じる人の割合が増加している。

出典:内閣府「国民生活に関する世論調査」より WTW作成

しかしこれは見方を変えれば、会社が社員の退職後の金銭的な不安を軽減・解消することによって「ファイナンシャル・ウェルビーイング」な状態を回復し、社員のエンゲージメントを高める余地がある、と言うこともできる。現在、多くの企業が人的資本経営の実践に取り組み、社員のエンゲージメントを高めるための様々な施策の実施を進めているところであるが、個人のキャリア志向に沿ったアサインメントやより高いレベルの職務への挑戦機会の提供など、満足感やモチベーションの向上に直結することが期待される「動機付け要因」の付与については比較的取り組みが進みやすいのに対し、退職後の金銭的な不安のような「衛生要因」(不満足を引き起こす要因)への対応は後回しとなりやすい。この「動機付け要因」と「衛生要因」の双方が同時に満たされてこそ、より高いレベルでの満足やモチベーションの向上が達成されるのだとすれば、日常生活における悩みや不安の最上位要因を軽減・解消する「退職給付を活用した改革の実施」が今後、社員エンゲージメント向上施策の重要なピースとして注目を集めることに疑いの余地はないだろう。

大幅な賃上げの実施が世間を賑わせた昨年に引き続き、今年も賃上げ目標の設定などが引き続き話題となっているが、退職給付もそろそろ目標を定めて水準を引き上げる、などの改革が必要な時期に差し掛かっているのではないだろうか。

それでは、会社が社員の退職後の金銭的な不安を軽減・解消するために、退職給付における改革を実施するとしたら、具体的にはどのような方法が考えられるだろうか。ここでは、3つのアイデアを提示することとしたい。

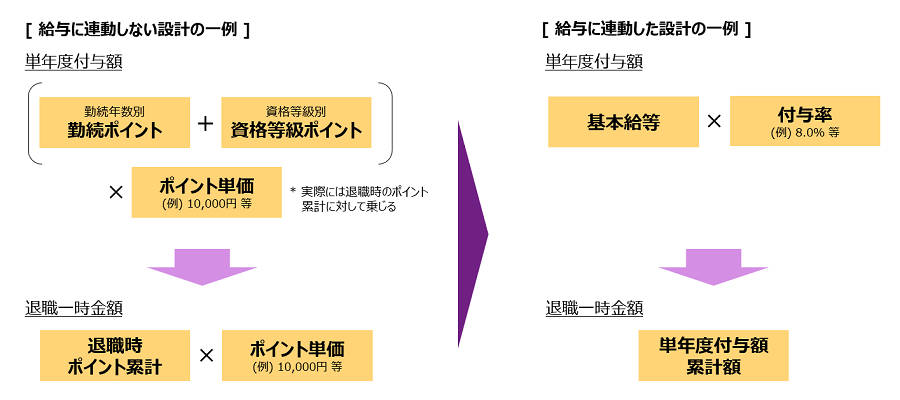

ポイント制退職給付など、給与との連動が切り離された設計を採用している場合に、最初の一手として考えられるのは、退職給付の付与額計算の基礎を基本給などに変更して、給与との連動性を持たせることだろう。賃上げなどの処遇改善に応じて退職給付の単年度付与額も見直されることにより、少なくとも現時点の給与と退職給付の単年度付与額の相対的大小関係は維持することができるようになる。

ポイント制退職給付のように給与との連動が切り離された設計では毎年の賃上げに伴って単年度付与額の相対的価値が減少してしまうため、基本給の一定割合を付与する等の給与に連動した設計に変更する。

ポイント制退職給付が導入された当時と異なり、現在の給与はその後の処遇制度改革などを経て、社員の貢献の大きさを表す指標として付与額の計算に十分活用できる水準にあると考えられる。貢献の対価として支払われる給与と退職給付の額を連動させることにより、社員にとっては退職給付が総報酬の一部の後払いである「繰延報酬」としてより認識しやすくなることが期待される。「付与額は基本給の〇%」など、繰り延べられる給付価値の把握が容易であればあるほど、将来の自分自身の経済状況が想定しやすくなり、退職後の金銭的な不安の軽減・解消に効果をもたらすことだろう。

なお、かつて給与水準の上昇が退職給付水準の急激な上昇を招いた原因は、退職時一時点の給与に退職事由および勤続年数に応じた乗率を乗じて付与額を計算する、という最終給与比例型の設計にあるので、給与の一定割合を積み上げるキャッシュバランスプランや確定拠出年金のような累積給与比例型の設計を採用することにより、そのような事態に陥ることは避けることができる。

退職給付の付与額に給与との連動性を持たせることができている場合には、次の一手として給付水準を引き上げることが考えられる。引き上げに際しては、まずは現在の市場水準を目標とすることになると思われるが、先に述べたように退職給付の市場水準自体が過去20年以上にわたって下がり続けているため、市場水準を満たしていれば十分、とは必ずしも言えない点には留意しておきたい。賃上げなどの処遇改善に応じて退職給付の単年度付与額が上昇することによる今後の水準改善分を考慮しつつ、目標給付水準を設定すると良いだろう。給付水準の引き上げは、会社からの処遇を通じたポジティブなメッセージとして、より直接的に退職後の金銭的な不安の軽減・解消につながることが期待される。

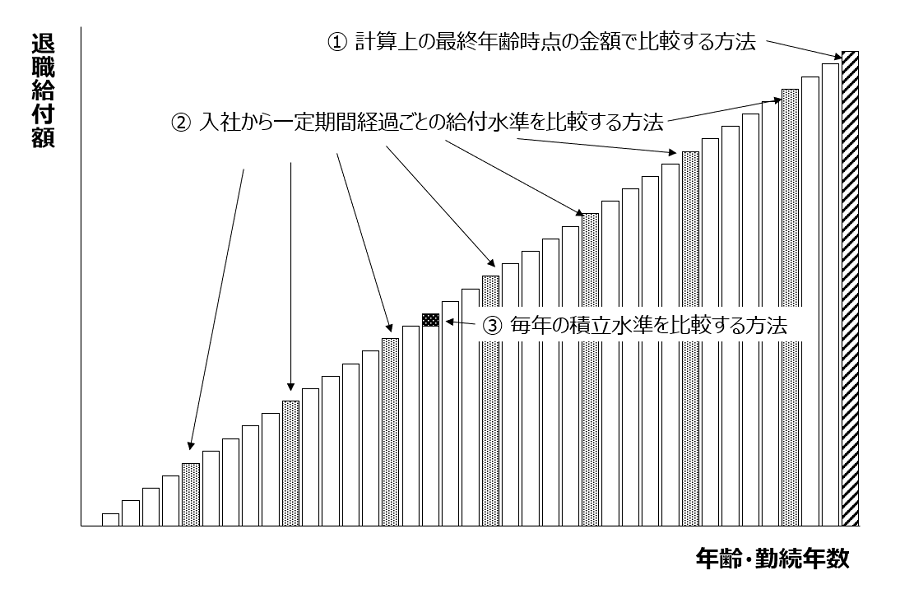

なお参考まで、退職給付の給付水準を市場と比較するには、以下のような方法が考えられる。

① 計算上の最終年齢時点の金額で比較する方法

② 入社から一定期間経過ごとの給付水準を比較する方法

③ 毎年の積立水準を比較する方法

図中の各時点の退職給付の額を市場水準と比較する。

退職給付は給与のように金額などの現時点の水準を直接確認することが難しいことから、一定の前提を置いて計算したモデル給付額による間接的な確認に基づく比較が中心となる(①や②)が、最近では累積給与比例型制度の普及に伴い、毎年の付与水準を直接確認して比較する方法(③)も利用しやすくなっている。比較対象として入手する市場データや競合他社データなどの集計条件に応じて比較方法を使い分けると良いだろう。

最後の一手として挙げられるのは、総報酬に占める繰延報酬のウェイトを本人の選択で決定できる仕組みを導入することである。社員各々が置かれた経済状況はそれぞれ異なり、総報酬の中から自分の退職後へ向けての金銭的な準備に回したい額には個人差があるため、そのウェイトを本人が選択できるようにすることで、繰延報酬を含む総報酬に対する満足度をより高めよう、という考え方である。

これを実現する選択肢としては、第一に、ウェイトを変更できる金額としては小規模になるが、確定拠出年金掛金と退職金前払い手当のいずれを受け取るかを社員本人が選択できる選択制や、この両者をまとめて「ライフプラン手当」などと定義して、その中から確定拠出年金制度へ拠出する掛金額と退職金前払い手当として受け取る額を毎年本人が選択できる掛金選択型確定拠出年金とする方法がその一例として挙げられる。これらは比較的容易に導入することが可能であるが、その反面、年間の繰延報酬ウェイト可変額が、最大でも確定拠出年金掛金の法定拠出限度額である年66万円に留まる、受け取りは60歳以降に限定される、などの制約条件がある。

一方、より金額規模を大きく実現する選択肢には、退職給付の有無から総報酬に占める繰延報酬としてのウェイトに至るまでを労働条件として本人選択できるようにする方法がある。この場合、総報酬に占める繰延報酬のウェイトの選択余地は最大となるが、就業規則・給与規程・退職金規程・これらに関連する社内規定を契約条件ごとに区分して設定する必要があり、やや大がかりな改定となる。また日本の税制上、給与所得・退職所得など個人所得を明確に分けておく必要から、契約条件の選択回数は制限せざるを得ない点も制約条件と言えるだろう。

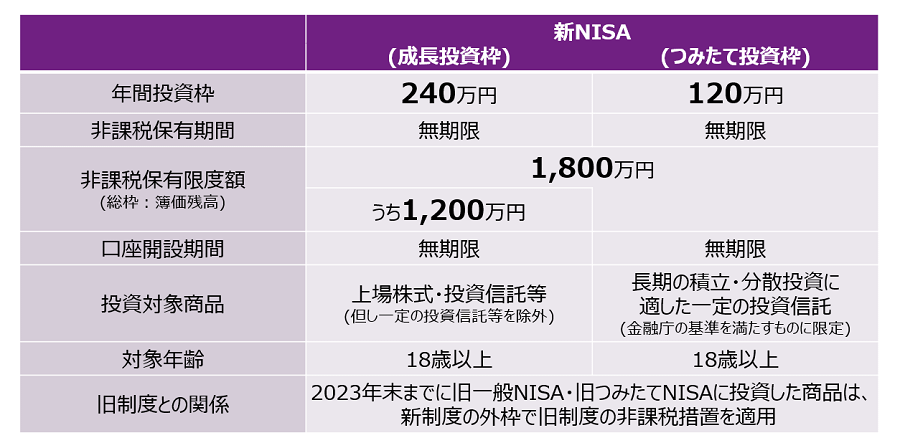

なお、総報酬に占める繰延報酬のウェイトを本人が選択できる仕組みとしては、会社の処遇制度内で実現するこれらの方法に加えて、処遇制度の枠外で本人の自由選択により利用する税制優遇の仕組みもある。代表的なものとしては、2014年にスタートし、2024年から拡充・恒久化された少額投資の配当金・譲渡益非課税制度である新NISAが挙げられる。これらは税制優遇を受けた条件で課税後の所得を投資した資産を運用して将来に受け取る仕組みであり、会社の処遇制度との直接的な結びつきは無く強制力を持たないため、前述の選択肢に比べると処遇としてのメッセージ性は少し弱いものとなるが、ライフプランニングや投資教育などを含む社員への周知を退職給付とセットで行うなど工夫することにより、総報酬の中から退職後に備える「繰延報酬」として、社員の視点からは両者を一体とみなして活用してもらえるようにすることも可能となるだろう。

2014年にスタートした少額の投資に対する配当金・譲渡益等の非課税制度が、2024年から拡充・恒久化されている。

出典:金融庁Webサイトより WTW作成

今回は社員の退職後の金銭的な不安を軽減・解消するために、会社が「繰延報酬」としての退職給付の活用を通じてできることについて解説してきたが、社員にとって退職後の生活におけるもう一つの金銭的な支えである公的年金についても、今年は5年ごとの財政検証の時期に該当している。人口減少に伴う急速な少子高齢化の進展、という未曽有の事態の中で難しい舵取りが迫られていることに間違いはないが、データを基にした定量的な検証と十分な議論を経た各種施策の実施を通じて、公的年金制度の信頼性が担保され、社員の退職後の金銭的な不安の一層の軽減・解消につながることを期待したい。

トータルリワードの視点に基づいた人事処遇・報酬・退職給付制度の総合改革支援を中心に、30年を超えるコンサルティング実践経験を持つ。加えて、M&AデューデリジェンスやPMIなどのプロジェクト領域における豊富な経験を有する。年金数理人。日本アクチュアリー会正会員。日本証券アナリスト協会検定会員。