Dans le premier article de notre série sur les opportunités de transformation du provisionnement, nous avons examiné les préoccupations premières des entreprises et les facteurs susceptibles de dissuader les assureurs à se transformer. Nous examinerons dans ce second volet les caractéristiques des processus de provisionnement susceptibles de transformer les opportunités en réalité.

Trois mots résument les caractéristiques des futurs processus de provisionnement qui, selon nous, peuvent aider de nombreux assureurs à dégager une plus grande valeur de ce qui tend, à l'heure actuelle, à être une activité axée sur le reporting et la réglementation, à savoir : l’intégration, l’automatisation et la gouvernance.

La question est donc de savoir comment les assureurs peuvent utiliser ces caractéristiques dans la pratique.

Malgré tout le potentiel qu'offre le provisionnement pour ajouter de la valeur à l'ensemble de l'activité, les équipes de provisionnement ne peuvent pas se soustraire aux exigences des calendriers réglementaire et de reporting qui leur sont imposées. La plupart des assureurs commenceront donc par chercher des moyens d'améliorer le cycle de reporting afin de réduire le temps nécessaire et de rationaliser le processus de revue.

La technologie a inévitablement un rôle important à jouer, qu'il s'agisse de se débarrasser de l’amoncellement de fichiers Excel pour introduire un logiciel de provisionnement plus personnalisé, tel que ResQ, ou alors de sophistiquer les méthodes de provisionnement existantes avec des algorithmes d'apprentissage automatique, par exemple.

Lorsque les assureurs visualisent mieux les données pertinentes et minimisent leur temps passé sur les travaux de base, cela leur libère la voie pour tirer le meilleur parti des informations disponibles. Ils peuvent ainsi identifier les signes précoces d'une évolution défavorable des sinistres dans une ou plusieurs branches d'activité et prendre les mesures nécessaires plus rapidement.

C'est également à ce stade que l'intégration avec d'autres systèmes de l'entreprise et la version unique de « la vérité » évoquée dans notre premier article peuvent réellement commencer à porter leurs fruits dans le cadre d'une prise de décision plus large.

Un autre aspect des meilleures pratiques que nous observons dans le secteur en matière de provisionnement consiste à transmettre ces informations aux personnes de l'entreprise qui en ont besoin et au moment opportun. Par conséquent, le suivi régulier de certaines métriques susceptibles d'aider à la prise de décision dans l'ensemble de l'entreprise devrait constituer un des objectifs phares d’un projet de transformation.

Les tableaux de bord sont un point de départ courant, permettant initialement de suivre et de distribuer des indicateurs tels que la sinistralité réelle vs attendue et intégrant des seuils de tolérance. Avec le temps, et au fur et à mesure que l'intelligence économique deviendra partie intégrante des travaux quotidiens, d’autres opportunités apportant de la valeur émergeront naturellement des travaux de provisionnement.

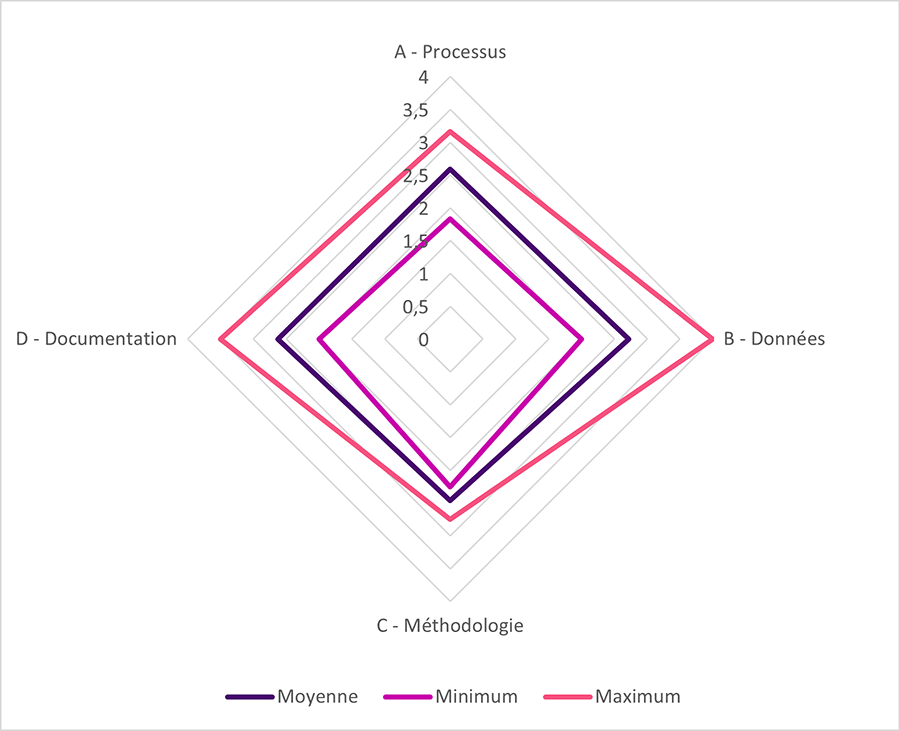

Grâce à notre position privilégiée, qui nous permet de travailler avec de nombreux assureurs, nous avons pu réaliser un état des lieux des pratiques de provisionnement auprès de nombreux acteurs français de l’assurance. Les données ont été compilées pour donner une note moyenne sur une échelle allant de 1 à 4 dans 4 domaines différents : l'efficacité du processus en lui-même, la qualité et le traitement des données, les méthodologies actuarielles appliquées et la documentation globale.

Il ressort de notre benchmark une qualité de processus plutôt moyenne avec de fortes disparités observées par exemple sur la qualité des données. En revanche, les acteurs se retrouvent assez bien sur les méthodologies actuarielles appliquées qui font consensus mais sans chercher à aller au-delà, ou très peu, des approches classiques bien connues et ceci souvent par manque de temps. La marge de progression du marché français est encore importante comparativement à des marchés plus matures dans ce domaine.

Si la destination en termes de capacité et de flexibilité peut être largement similaire dans de nombreux cas, le voyage pour y parvenir sera différent pour chaque entreprise en fonction de leur situation actuelle, bien qu'il y ait deux approches fondamentales.

Dans le prochain article de la série, nous examinerons les deux approches : « shift and fix » (modifier et corriger) et « fix and shift » (corriger et modifier).