確定給付企業年金(DB)が消えつつある。しかし、確定拠出年金(DC)だけでも十分ではない。この様な中、新しい形態であるリスク分担型企業年金制度(CDC)(*1)が日本に導入された。企業会計上、DCの様に年金債務をオフバランス可能であり、DBの様に安定的な給付を可能とする斬新的な年金制度を、今、企業は第3の選択肢として検討できるようになった。

現在、日本では、DBやDC或いはDBとDCを組合せすることで、従業員へ退職給付を提供している。

元々日本には確定給付型の退職給付制度しかなかったが、DCが導入されて以来、徐々にDCへの移行が進んできた。DBは企業に資産変動リスクや債務変動リスクを負わせるからであり、この傾向は今後も継続していくであろう。また、昨今の記録的な低金利の環境下においては、DBに係るコストは非常に高くなっている。

日本においてもDCを導入する企業は増加しているが、色々な問題を抱えている。その主要な一つがDC掛金の上限額の低さ(*2)である。DCだけで退職給付をカバーできない場合、企業はDBを上乗せとして提供せざるを得ないのである。もう一つの問題点は、好ましい最適な運用からほど遠いことである。DCという制度は、資産運用に長けていない従業員に対しても、複雑な運用の意思決定を強いるものである。リスク回避傾向の強い日本の従業員にとっては尚更である。企業年金連合会の統計資料によると、DCの総年金資産の約54%は現預金等に投資されている状況であり、老後の所得形成という長期的な観点から考えると、最適な運用がなされていない可能がある。

リスク分担型企業年金制度(CDC)は、企業が抱えるリスクの問題と社員が抱える資産運用の問題の両方について対処を見いだせる制度かもしれない。

リスク分担型企業年金制度(CDC)の基本的な仕組みは簡単である。目標とする給付(確約はされていない)を履行するために、予め固定した掛金(率)を拠出、その資産を共同運用する仕組みである。つまり、目標給付のために固定掛金を拠出して共同運用する制度である。

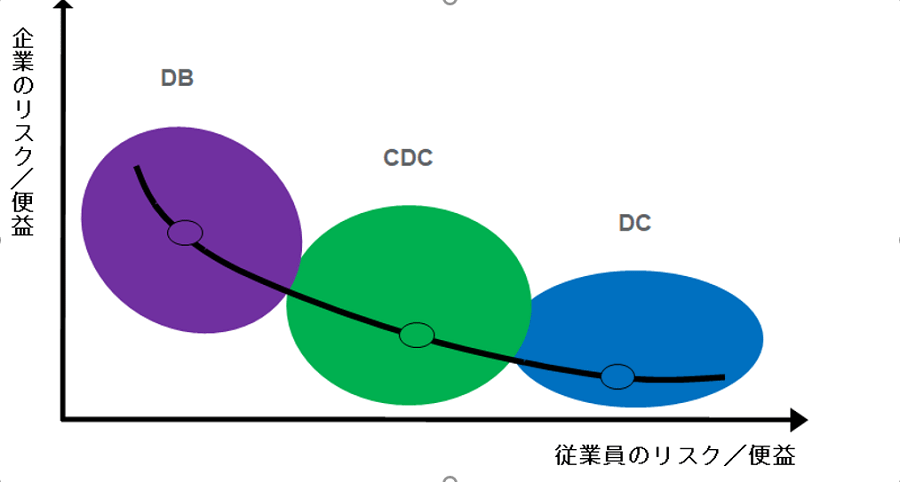

CDCは、DBとDCの両方の特性を併せ持つ制度であり、図表1に示す通り、年金のリスク管理上、均衡のとれたアプローチをもたらすものであろう。

リスク分担型企業年金制度(CDC)は、企業にも従業員にも色々なメリットをもたらす可能性があると考える。

確定給付企業年金の法令通知等の下で、企業はDBやDCを様々な方法でリスク分担型企業年金制度(CDC)へ移行することができる。

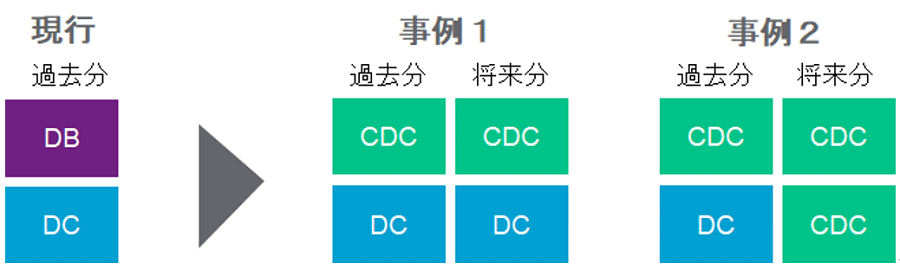

図表2は、DBとDCを組み合わせて提供している企業がCDCへ移行する場合の事例を示している。

企業は、現存のDB(過去分を含む)を、現存の運営管理体制の下で、CDCへ移行することができる(事例1)。総幹事機関や運用マネージャー等の運用機関の変更を要請されることはない。現存のDBの給付設計の内容にもよるが、現存の給付設計をそのまま目標給付とすることも可能である。CDCの目標給付は柔軟に設計することが可能である。勿論、CDCへ移行するに当たり、よりCDCに適した給付設計を検討していくことは重要である。従業員の個々の運用結果に依存するDC給付額に懸念を持つ企業においてはDCの将来分をCDCへ移行する方法もあろう(事例2)。

リスク分担型企業年金制度(CDC)の導入が可能になってから2年が経過、現時点まで複数の日本企業が先陣を切って導入してきたが、今4月に初めて外資系の多国籍企業による導入が決まった。これを契機に、CDCへの関心も深まるのではないかと思われる。

日本のCDCはまだ初期の段階にあるが、これは企業にとっても従業員にとっても、すべてが新しい考え方の制度であることは間違いない。企業の観点からは、DBのリスク削減という観点がCDC導入を牽引していくであろう。従業員の観点からは、労働組合からの積極的なアプローチも実際に見受けられる。CDCは、導入時の給付水準の見直しを含め給付増額の可能性も提供する制度であり、また従業員に難しい重要な運用判断を強いるDCと比較して、CDCはDBと同様に企業側にて必要な体制の下でしっかりと年金資産が共同運用されるからである。

従業員への退職給付として、DBとDCの特性の良い部分をバランスよく併せ持つCDCを、第3の選択肢として検討してみてはどうであろうか。

*1 日本ではCollective Defined Contribution plans (CDC)の他にRisk Sharing plans (RS)と呼ぶ場合もある。

*2 DC掛金の上限額は月額55,000円。但し、確定給付企業年金が併存する場合は月額27,500円となる。

*3 CDCにおいてリスクは加入者や受給者が負うが、各人が各人のリスクを負うのはなく制度全体のリスクを共有する。

*4 現時点で実際の事例がまだないため、米国会計基準においてCDCがDCとして取り扱われるかどうかは不明。

*5 DCと比較してより予測しやすいと思われる。