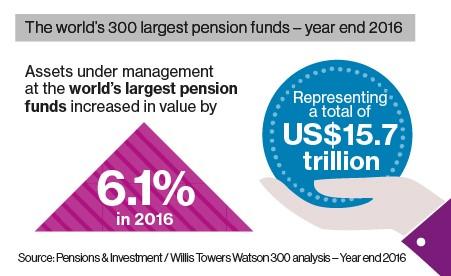

La valeur des actifs des 300 principaux fonds de pension a augmenté de 6,1 %, pour un encours de gestion total établi à 15 700 milliards USD

PUTEAUX, le 9 octobre 2017 – L’encours de gestion des principaux fonds de pension mondiaux a augmenté de 6,1 % en 2016 et totalise 15 700 milliards USD, selon la dernière étude Global 300 réalisée par Willis Towers Watson.

Les chiffres publiés à la fin de l'année 2016 montrent un retour de la croissance, après un déclin de 3,4 % en 2015, et une hausse cumulée des actifs de 23,4 % depuis 2011.

Les 20 premiers fonds par la taille, pris en compte dans l'étude, ont vu leurs actifs augmenter à un rythme plus rapide que celui affiché par l'ensemble des fonds étudiés, soit +7,1 % sur la période. Il ressort également que les 300 plus grands fonds de pension représentent actuellement 43,2 % de l'encours total des fonds de pension dans le monde, tel qu'estimé d'après l'enquête Global Pensions Asset Study de Willis Towers Watson, un pourcentage en hausse par rapport à 2015 (42,5 %).

Selon Roger Urwin, Responsable mondial Investissements chez Willis Towers Watson : « La quête d'actifs présentant un prix attractif et des risques acceptables demeure un élément moteur de la capitalisation des fonds de pension et de leur capacité à honorer leur mandat et à atteindre leurs objectifs. Mais la tâche est de plus en plus ardue et la croissance supérieure dégagée par les principaux gérants d'actifs n'est pas arrivée sans efforts. En effet, ces résultats sont attribuables avant tout à la capacité des gérants les plus performants de s'adapter à un contexte d'investissement en constante mutation, en améliorant leur gouvernance et en apprenant de leurs pairs. Les fonds de pension souhaitent de plus en plus instaurer des pratiques exemplaires et une gouvernance saine à tous les niveaux de leur organisation. Ce qui constituera un facteur clé de réussite pour l'avenir. »

Selon l'étude, les fonds nord-américains ont affiché le plus fort taux de croissance annualisé au cours des cinq dernières années, soit 6,7 % sur la période. Les taux de croissance annualisés des fonds européens et de la région Asie-Pacifique se sont respectivement établis à 3,1 % et 2,8 %. Les États-Unis restent le premier marché en volume d'actifs du classement, avec 134 fonds comptant pour 38,6 % des actifs couverts par l'étude. Le Canada a remplacé le Royaume-Uni au cinquième rang des plus grands marchés de fonds de pension, avec 5,4 % du total des actifs (5,3 % en 2015). Le Royaume-Uni affiche désormais une part de marché de 4,8 %, contre 5,4 % en 2015.

Au total, ce sont 28 fonds qui ont fait leur entrée au classement sur les cinq dernières années, provenant pour l'essentiel des États-Unis (13 sur une base nette). Au cours de cette même période, l'Allemagne et le Mexique ont affiché les plus fortes pertes nettes de fonds du classement, chacun des deux pays en ayant perdu quatre. Les États-Unis arrivent en première position en termes de nombre de fonds, avec 134 fonds sur les 300 du palmarès, suivis du Royaume-Uni (26), du Canada (18), du Japon et de l'Australie (16).

Roger Urwin précise : « Si les gérants d'actifs veulent capter la prime de risque à long terme, ils doivent impérativement continuer d'élargir leurs compétences, notamment dans un contexte de rendements atones qui est amené à perdurer. L'une des caractéristiques premières des fonds les plus performants est leur capacité à innover plutôt qu'à se reposer sur des pratiques qui ont pu fonctionner par le passé, qu'il s'agisse de rationaliser l'allocation des actifs, d'avoir recours à des stratégies factorielles ou autres approches smart bêta, ou encore d'appliquer des méthodes plus efficaces d'accès aux marchés privés. Autre démarche innovante constatée en 2016 et motivée par l'intérêt croissant pour le développement durable, l'intégration de pratiques ESG et le renforcement de pratiques de gestion responsables. »

Les actifs des fonds à prestations définies ont progressé de 5,6 % en 2016, contre 9,6 % pour les actifs des régimes à cotisations définies, 3,9 % pour les actifs des fonds de réserve et 2,9 % pour les fonds hybrides. Les fonds à prestations définies pèsent pour 65,5 % du total des actifs de pension mondiaux, en baisse au regard des 65,9 % affichés en 2015, tandis que la part des régimes à cotisations définies a augmenté de 21,5 % en 2015 à 22,2 % en 2016. L'encours des fonds de réserve est demeuré relativement stable à 11,5 % (vs11,7 % en 2015), tout comme celui des fonds hybrides (0,8 %, contre 0,9 % en 2015).

Les actifs des fonds de pension souverains ont renoué avec la croissance en 2016, gagnant 6,5 % sur la période. Cela fait suite à une baisse de 0,8 % en 2015.

| Rang | Fonds | Marché | Actif total | |

|---|---|---|---|---|

| 1. | Government Pension Investment | Japon | $1,237,636 | |

| 2. | Government Pension Fund | Norvège | $893,088 | |

| 3. | Federal Retirement Thrift | États-Unis | $485,575 | |

| 4. | National Pension | Corée du Sud | $462,161 | |

| 5. | ABP | Pays-Bas | $404,310 | |

| 6. | National Social Security | Chine | $348,662 | |

| 7. | California Public Employees | États-Unis | $306,633 | |

| 8. | Canada Pension | Canada | $235,790 | 1 |

| 9. | Central Provident Fund | Singapour | $227,102 | |

| 10. | PFZW | Pays-Bas | $196,461 | 1 |

| 11. | California State Teachers | États-Unis | $193,871 | |

| 12. | New York State Common | États-Unis | $184,461 | |

| 13. | Local Government Officials | Japon | $183,161 | |

| 14. | New York City Retirement | États-Unis | $171,574 | |

| 15. | Employees Provident Fund | Malaisie | $165,464 | |

| 16. | Florida State Board | États-Unis | $153,942 | |

| 17. | Texas Teachers | États-Unis | $133,221 | |

| 18. | Ontario Teachers | Canada | $130,642 | |

| 19. | GEPF | Afrique du Sud | $119,186 | 2 |

| 20. | ATP | Danemark | $113,160 |

Footnotes:

1. Au 31 mars 2017

2. Au 31 mars 2016

| Rang | Fonds | Marché | Actif total | |

|---|---|---|---|---|

| 1. | Government Pension Investment | Japon | $1,237,636 | |

| 2. | Government Pension Fund | Norvège | $893,088 | |

| 3. | National Pension | Corée du Sud | $462,161 | |

| 4. | National Social Security | Chine | $348,662 | |

| 5. | Canada Pension | Canada | $235,790 | 1 |

| 6. | Central Provident Fund | Singapour | $227,102 | |

| 7. | Employees Provident Fund | Malaisie | $165,464 | |

| 8. | GEPF | Afrique du Sud | $119,186 | 2 |

| 9. | Employees' Provident | Inde | $110,348 | |

| 10. | Future Fund | Australie | $92,046 | |

| 11. | Labor Pension Fund | Taïwan | $80,523 | |

| 12. | National Wealth Fund | Russie | $70,836 | 3 |

| 13. | Public Institute for Social Security 1 | Koweït | $65,046 | 4 |

| 14. | FRR | France | $37,861 | |

| 15. | AP Fonden 3 | Suède | $36,516 | |

| 16. | AP Fonden 4 | Suède | $36,245 | |

| 17. | AP Fonden 2 | Suède | $35,235 | |

| 18. | AP Fonden 7 | Suède | $33,607 | |

| 19. | AP Fonden 1 | Suède | $33,149 | |

| 20. | Zilverfond | Belgique | $23,422 | |

| 21. | Social Insurance Funds | Vietnam | $21,970 | |

| 22. | Ireland Strategic Investment | Irlande | $21,770 | |

| 23. | State Pension | Finlande | $19,737 | |

| 24. | New Zealand Superannuation | Nouvelle-Zélande | $19,397 | 5 |

| 25. | Fonds de Comp./Securite Sociale | Luxembourg | $16,376 | |

| 26. | Fondo de Reserva Seguridad | Espagne | $15,796 | |

| 27. | FEFSS | Portugal | $14,983 |

Footnotes:

1. Au 31 mars 2017

2. Au 31 mars 2016

3. Au 1 Janvier 2017

4. Estimation

5. Au 31 juin 2016

La branche Investissement de Willis Towers Watson se spécialise dans la création de valeur financière pour les investisseurs institutionnels grâce à son expérience de l’évaluation des risques, de l’allocation stratégique des actifs, de la gestion fiduciaire et de la sélection des gérants. Elle compte plus de 900 collaborateurs à travers le monde, des actifs sous mandat de conseil de plus de 2 300 milliards USD et quelque 87 milliards USD d’encours de gestion.

Willis Towers Watson (NASDAQ : WLTW) est une entreprise internationale de conseil, de courtage et de solutions logicielles qui accompagne ses clients à travers le monde afin de transformer le risque en opportunité de croissance. Willis Towers Watson, dont les origines remontent à 1828, compte 40 000 salariés desservant plus de 140 pays. Nous concevons et fournissons des solutions de gestion du risque, de gestion des avantages sociaux, d’accompagnement des talents et d’optimisation du capital afin de protéger et de renforcer les organisations et les personnes. Notre vision, unique sur le marché, nous permet d’identifier les enjeux clés au croisement entre talents, actifs et idées : la formule qui stimule la performance de l’entreprise.