La gestion alternative mondiale est désormais à la tête de près de 6 500 milliards US$ d’actifs

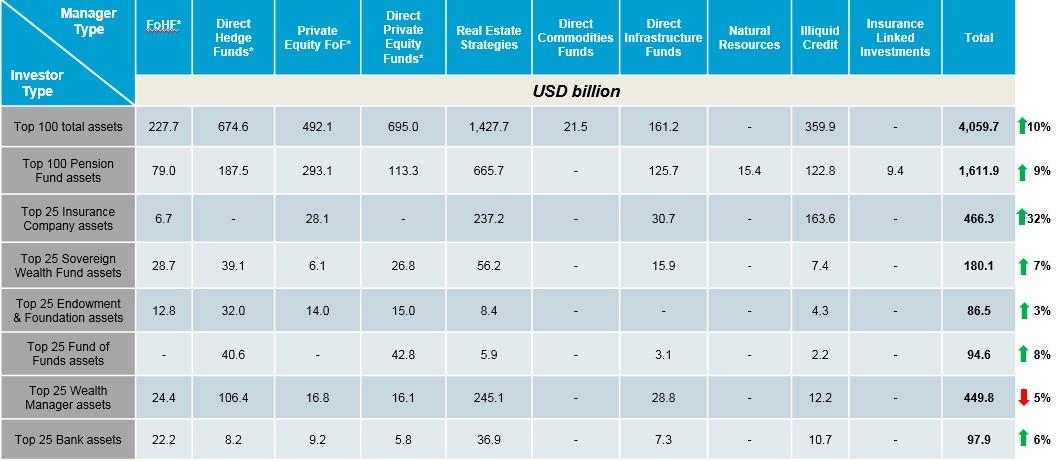

PARIS, le 21 septembre 2017 – L'encours sous gestion des 100 plus grands gestionnaires d'investissements alternatifs mondiaux a atteint 4 000 milliards US$, soit une hausse de 10 % par rapport à 2016, selon l'édition 2017 de l'étude Global Alternatives Survey menée par Willis Towers Watson. Celle-ci reflète les tendances à long terme au sein de sept principaux groupes d’investisseurs institutionnels et dans dix catégories d’actifs alternatifs. Elle révèle ainsi que, sur les 100 plus grands gestionnaires alternatifs, les spécialistes de l’immobilier se taillent la part du lion (35 % des actifs, soit plus de 1 400 milliards US$), suivis par les fonds de private equity (18 %, soit 695 milliards US$), les hedge funds (17 %, soit 675 milliards US$), les fonds de fonds de private equity (12 %, soit 492 milliards US$), le crédit illiquide (9 %, soit 360 milliards US$), les fonds de hedge funds (6 %, soit 228 milliards US$), les infrastructures (4 %, soit 161 milliards US$) et les matières premières (1 %).

Le crédit illiquide affiche la plus forte croissance des catégories d’actifs gérés par les 100 plus grands gestionnaires alternatifs, avec un encours sous gestion de 360 milliards US$ contre 178 milliards US$ un an plus tôt. À l’inverse, les actifs confiés aux stratégies d’investissement direct dans des hedge funds ont reculé sur l’année, passant de 755 milliards US$ à 675 milliards US$.

« Dans un contexte d’augmentation de l’offre de capitaux et d’intensification de la concurrence sur certains segments du crédit illiquide, notamment les prêts directs, les rendements n’offrent pas toujours une rémunération à la hauteur du manque de liquidité et du risque. En parallèle, nous avons observé collecte négative des hedge funds en raison de l’importance des frais, d’un alignement imparfait des intérêts et de performances sous tension. Il semblerait donc que la perception négative de ces derniers transparaisse désormais dans les décisions des responsables de l’allocation d’actifs. Nous avons été surpris du temps nécessaire pour que ce retournement intervienne, mais il est parfaitement cohérent avec la position que nous défendons depuis longtemps déjà : le secteur des hedge funds doit changer, et les fonds qui offrent davantage de transparence et de valeur ajoutée ont toutes les chances de tirer leur épingle du jeu à l’avenir », commente Pierre Wendling, consultant senior de l’activité Investissement, chez Willis Towers Watson France.

Selon les données de l’étude, l’encours sous gestion des investissements alternatifs dans leur ensemble s’élève désormais à un peu moins de 6 500 milliards US$, répartis dans 562 entités. Avec 54 % des allocations, l’Amérique du Nord reste la destination privilégiée, tandis que l’Europe recueille 33 % des actifs alternatifs, contre 8 % pour l’Asie-Pacifique et 6 % pour le reste du monde.

S’agissant de la répartition des actifs, l’étude montre que les fonds de pension représentent 33 % des encours des 100 plus grands gestionnaires alternatifs. Ils sont suivis par la gestion de patrimoine (15 %), les fonds souverains (5 %), les fonds de dotation et fondations (2 %), les banques (2 %) et les fonds de fonds (2 %). Notons que la part des compagnies d’assurance est passée de 10 % à 12 % du volume total d’actifs sous gestion.

« Même si la gestion alternative reste dominée par les actifs des fonds de pension, à mesure que les solutions évoluent pour mieux répondre aux besoins des investisseurs et intégrer des structures tarifaires à moindre coût, nous notons un intérêt croissant de la part d’autres groupes d’investisseurs tels que les assureurs, qui veulent bénéficier des opportunités d’alpha qu’offre une volatilité persistante », ajoute Pierre Wendling.

Les actifs des fonds de pension confiés aux 100 plus grands gestionnaires alternatifs ressortent désormais à 1 600 milliards US$, soit une hausse de 9 % par rapport à l’étude de l’an passé, et 51 % de l’encours total sous gestion. Au sein de ce groupe, l’investissement en crédit illiquide a doublé en douze mois pour atteindre 8 %, tandis que les gestionnaires immobiliers gardent l’avantage, avec 41 % des actifs des fonds de pension. Viennent ensuite les fonds de fonds de private equity (18 %), les hedge funds (12 %), les infrastructures (8 %), le crédit illiquide (8 %), le private equity (7 %) et les fonds de hedge funds(5 %).

« Malgré des inquiétudes macroéconomiques et politiques fortes, les stratégies de location immobilière à long terme suscitent toujours l’intérêt en Europe, notamment de la part de fonds de pension soucieux de réduire leur exposition au risque compte tenu du différentiel de rendement anticipé par rapport aux obligations et de la perspective d’un renforcement de l’inflation. Selon nous, cette demande devrait perdurer tant que les taux resteront faibles favorisant ainsi la capacité à trouver des actifs intéressants dans ce secteur, » poursuit Pierre Wendling. « Le private equity a lui aussi continué de prospérer. En effet, la quête d’alpha se poursuit, un alpha de plus en plus difficile à générer en raison de l’abondance de capitaux et de l’offre limitée d’opérations, une combinaison qui contribue à faire flamber les valorisations. Pour obtenir des résultats, les investisseurs doivent désormais trouver des segments de marché moins onéreux. »

D’après les dernières données de l’étude, Bridgewater Associates se classe au premier rang en termes d’actifs gérés, avec plus de 116 milliards US$ investis dans des hedge funds en direct. Plus grand gestionnaire immobilier au monde, TH Real Estate, filiale de Nuveen, le gestionnaire d’investissement de TIAA, est à la tête de plus de 105 milliards US$ d’actifs, tandis que Blackstone reste à la plus haute marche du podium pour le private equity et les fonds de hedge funds, avec respectivement un peu plus de 100 milliards US$ et 71 milliards US$. Prudential Private Placement Investors est leader du crédit illiquide, avec près de 81 milliards US$ sous gestion.

| Rang | Société mère | Pays | Actifs sous gestion (en millions USD) | Catégorie d'actifs |

|---|---|---|---|---|

| 1 | Bridgewater Associates | États-Unis | 116,764.20 | Hedge funds en direct |

| 2 | TH Real Estate (1) | États-Unis | 105,488.98 | Stratégies immobilières |

| 3 | Blackstone | États-Unis | 101,963.00 | Stratégies immobilières |

| 4 | Blackstone | États-Unis | 100,192.00 | Fonds d'investissement direct dans le private equity |

| 5 | Macquarie Group | Australie | 96,161.72 | Fonds d'investissement direct dans les infrastructures |

| 6 | PGIM (2) | États-Unis | 94,583.99 | Stratégies immobilières |

| 7 | Prudential Private Placement Investors | États-Unis | 80,860.40 | Crédit illiquide |

| 8 | CBRE Global Investors | États-Unis | 78,200.00 | Stratégies immobilières |

| 9 | UBS Asset Management | Suisse | 78,031.00 | Stratégies immobilières |

| 10 | TPG Capital** | États-Unis | 72,000.00 | Fonds d'investissement direct dans le private equity |

| 11 | Blackstone | États-Unis | 71,119.70 | Fonds de hedge funds |

| 12 | AQR Capital Management | États-Unis | 69,175.00 | Hedge funds en direct |

| 13 | J.P. Morgan Asset Management | États-Unis | 61,346.40 | Stratégies immobilières |

| 14 | Principal Global Investors | États-Unis | 60,640.00 | Stratégies immobilières |

| 15 | Kohlberg Kravis Roberts & Co. | États-Unis | 58,398.80 | Fonds d'investissement direct dans le private equity |

| 16 | AXA Investment Managers | France | 56,506.60 | Stratégies immobilières |

| 17 | Man Group | Royaume-Uni | 54,668.00 | Hedge funds en direct |

| 18 | Brookfield Asset Management | Canada | 54,642.00 | Stratégies immobilières |

| 19 | Hines | États-Unis | 54,004.00 | Stratégies immobilières |

| 20 | LaSalle Investment Management | États-Unis | 53,160.00 | Stratégies immobilières |

| 21 | Goldman Sachs Asset Management | États-Unis | 52,183.34 | Fonds de fonds de private equity |

| 22 | AEW (3) | États-Unis | 50,996.00 | Stratégies immobilières |

| 23 | The Carlyle Group** | États-Unis | 50,864.00 | Private equity en direct |

| 24 | Providence Equity Partners** | États-Unis | 50,000.00 | Private equity en direct |

| 25 | Advent International | Royaume-Uni | 48,932.00 | Private equity en direct |

* Données issues de Global Billion Dollar Club, une publication de HedgeFund Intelligence

** Les chiffres représentent l'encours total sous gestion, obtenu de sources publiques

(1) TH Real Estate est une filiale de Nuveen (le gestionnaire d'investissement de TIAA)

(2) Les actifs indiqués ici sont ceux des divisions PGIM Real Estate et PGIM Real Estate Finance

(3) AEW Capital Management est une filiale de gestion d'investissement de Natixis Global Asset Management ; elle est donc incluse dans le périmètre global de Natixis en matière d'offre alternative.

* Pour certains gestionnaires, les chiffres proviennent de données publiques et de données issues de Global Billion Dollar Club, une publication de HedgeFund Intelligence

Filiale de Willis Towers Watson, Willis Towers Watson Investment s’appuie sur son expertise en matière de gestion des risques, d’allocation stratégique, de gestion fiduciaire et de sélection des gérants pour créer de la valeur financière pour les investisseurs institutionnels. Forte de plus de 900 collaborateurs à travers le monde, elle possède plus de 2 300 milliards US$ d’actifs conseillés et plus de 87 milliards US$ d’actifs sous gestion.

Willis Towers Watson (NASDAQ : WLTW) est une entreprise internationale de conseil, de courtage et de solutions logicielles qui accompagne ses clients à travers le monde afin de transformer le risque en opportunité de croissance. Willis Towers Watson, dont les origines remontent à 1828, compte 40 000 salariés desservant plus de 140 pays. Nous concevons et fournissons des solutions de gestion du risque, de gestion des avantages sociaux, d’accompagnement des talents et d’optimisation du capital afin de protéger et de renforcer les organisations et les personnes. Notre vision, unique sur le marché, nous permet d’identifier les enjeux clés au croisement entre talents, actifs et idées : la formule qui stimule la performance de l’entreprise.