-

01

リスクマネジメントの流れ

専門的なコンサルティングを受けてリスクを適切にマネージすることは、さほど難しいことではありません。

- Step 1- リスクの認知:チェックリスト(質問票や調査票)を使って各種のデータを集め、サイトサーベイ(現地調査)を行うことによってリスクの洗い出しを行います。

- Step 2- リスクの分析・評価:上記にて求めた調査結果やデータを分析し、リスクモデリング等を利用してリスクの規模や発生頻度を算定します。

- Step 3 - リスクマネジメントの手法の検討:当該リスクの規模や頻度によって、回避、コントロールまたはファイナンスのどれが最適な処理方法かを見極め、リスクの回避、防止、軽減策あるいはリスクファイナンス策を検討します。

- Step 4 - 最適なリスクマネジメントの手法の選択・実施:上記にて検討したリスクマネジメントの手法のうち、自社の目標を最も効率的かつ効果的に達成できる方法を、リスクの規模や発生頻度によって選択し、最適な方策を講じます。

-

02

リスクファイナンスの一手法としてのキャプティブ

リスクマネジメントの手法のうち、リスクファイナンス策には以下の方法があります。

- 自己保有:小規模で頻度の多い損失が予測できる場合、企業の内部でリスクを抱え込み、損失を単純に経費として支払う方法が最も簡単な方法です。但し、不測の事態で巨額な損失が発生した場合、経営を不安定化させる恐れがあります。

- 自家保険:予測できない巨額な損失リスクに対して、保険料コストを外部に流出させずに企業の内部で自己資本を使って引当金を積み立てる方法があります。但し、引当金として積み立てる費用は経費処理ができず、また実際の損失と引当金との間に誤差が生じた場合、経営に多大な影響を与える恐れがあります。

- 保険:一企業の内部では抱えきれない不確実で巨額な損失リスクも、保険会社に移転することによって大数の法則を働かせ、安定的な保険料という形で経費処理をすることができる点がメリットです。但し、保険会社で引受けられるリスク集団の平均値よりも低いリスクを持つ企業にとっては、一般市場の水準や保険会社の事業費によって算出された保険料は割高であり、いくら企業側がリスク軽減の努力をしても、保険料コストは市場動向や保険会社の経営努力に大きく左右されます。

- キャプティブ:自家保険を発展させたリスクファイナンスの一手法としてキャプティブがあります。キャプティブとは、親会社のリスクを専属的に引受ける保険子会社のことで、通常海外のキャプティブ法制度が整っている国や地域に設立されます。

一般の保険会社が引受けるリスク集団の平均値よりも低いリスクを持つ企業にとっては、自社の保険子会社であるキャプティブを利用することによって、一旦外部に流出した保険料コストを自社グループ内に取り戻すとともに、直接再保険市場にアクセスすることによって、自社に適したコストでリスクを処理することが期待できます。

また、今まで企業の内部に保有していたリスクや保険会社の中で処理されていたリスクをキャプティブという透明な器に移し変えることによってリスクが「見える化」され、企業自身のリスクマネジメントの成果が直接キャプティブの成績を通して反映されることによって、企業がリスクマネジメントを進める上でのバロメーターあるいはインセンティブとなります。

-

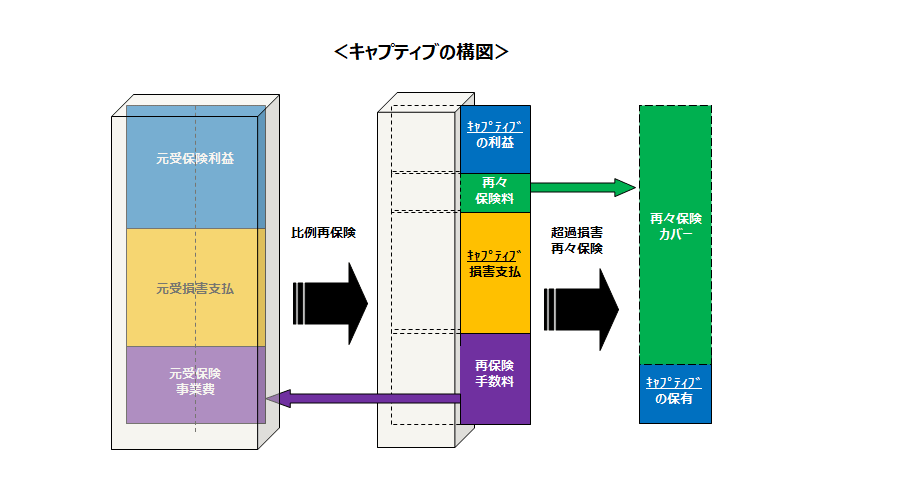

キャプティブの構図

キャプティブの構図WTWのグローバルキャプティブプラクティスチームは、キャプティブのフィージビリティースタディーを含む設立コンサルティングから、設立後のマネジメントに至るまでキャプティブに関するあらゆるサービスをご提供致します。