確定給付企業年金(DB)制度の資産運用戦略を検討する場合、年金財政上の現在の予定利率の達成という観点のみではなく、退職給付会計への影響、継続基準のみならず非継続基準上の積立状況、従来の掛金拠出に加えてリスク対応掛金の活用も踏まえて検討する必要があります。

年金制度の運営は、中長期的な観点から、年金債務に必要な年金資産を確保していくことにあります。この目的を達成するための掛金拠出や運用リスクの取り方は、母体企業の置かれている経営環境によって年々変化するものと想定されます。従って、特に現在の状況や今後の経済情勢や金融市場の動向を勘案すると、予定利率の在り方も含めて、DB制度の資産運用戦略を再検討する時期ではないかと思われます。

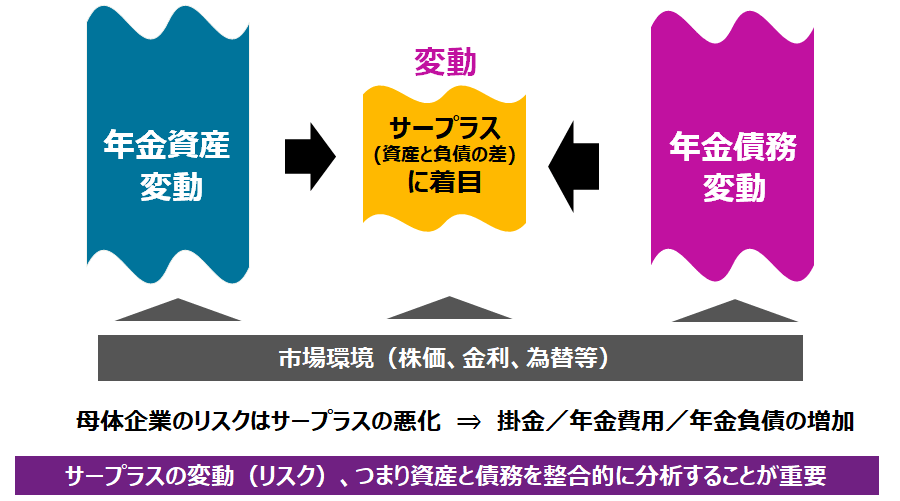

過去数年においては運用パフォーマンスにも恵まれ、積立超過となっている年金制度も多く見受けられます。このような余裕のある状況下においてこそ、将来のリスクをしっかりと分析し、ダウンサイドリスクへの備えを図る時期ではないでしょうか。このようなリスクマネジメントのために、WTWは、年金制度のサープラスという観点からのALM分析をご提案します。

サープラス型ALM分析

年金債務を賄うための年金資産を健全に確保していくための掛金水準はどうするか? 掛金水準に応じた運用リスクはどこまで許容できるか? また、将来の掛金上昇リスク、退職給付会計費用の上昇リスクはどうなるか?

これらのリスク分析を実施するに当たっては、年金債務と年金資産を如何に整合的にシミュレーションできるかが重要なポイントとなります。年金資産の株式や債券等のリスク・リターンの算出に使用された経済前提(例えば金利等)は、年金債務のシミュレーションにおいても同様に使用すべきものとなります。年金資産と年金債務のシミュレーションを整合的に捉えることができるサープラス型ALM分析の概要は、サープラス型ALMのご提案をご覧ください。

簡易版 - 財政状況リスクモニタリング

弊社では直近の財政決算報告書や退職給付会計報告書に記載されている結果を活用して、現在の運用戦略を継続した場合の将来の積立状況のシミュレーションを簡便に実施するサービスを無償で提供しています。

弊社の資産仮定(STAR ESGによる各資産クラスのリスク・リターン)に基づき年金資産のシミュレーションを1,000シナリオ計算しますので、リスク管理の観点からダウンサイドリスクの程度を把握していただけます。レポートのイメージは、DB財政モニタリングレポートをご覧ください。

DC掛金の拠出限度額の見直しへの対応

DC掛金の拠出上限額は、DB制度を保有している場合、一律27,500円/月となっていますが、この拠出上限額の法改正が予定されています。DB制度の給付水準に応じて算定されるDB仮想掛金(計算方法は現時点では未定)に応じて、DC制度への拠出上限額が決定される法改正が検討されています。

仮に、DB制度で使用している予定利率がDB仮想掛金の計算に影響を及ぼすことになれば、DB制度の予定利率は、DC制度も含めた退職給付制度全体の観点からの検討も必要になるかと思います。

中長期的な観点から、退職給付制度全体を安定的に維持するためのDB制度で使用すべき予定利率(及びそれに応じた運用リスク)はどうあるべきか、これらについてもALM分析を通して検討できるのではないでしょうか。

資料ダウンロード

| タイトル | ファイルタイプ | ファイルサイズ |

|---|---|---|

| サープラス型ALMのご提案 | 1.9 MB | |

| STAR ESG | 2.8 MB | |

| DB財政モニタリングレポート | .7 MB |