当社は、リスクに関する専門知識、および組織人事と企業文化に関する深い理解を独自の方法で組み合わせてサービスを提供しています。当社は、毎年1,000件以上のM&A案件に関与しており、その実績から蓄積した知見をもとに、クライアント企業のM&Aに伴う①リスクマネジメントおよび②組織・人事に関わる様々な課題解決を支援します。

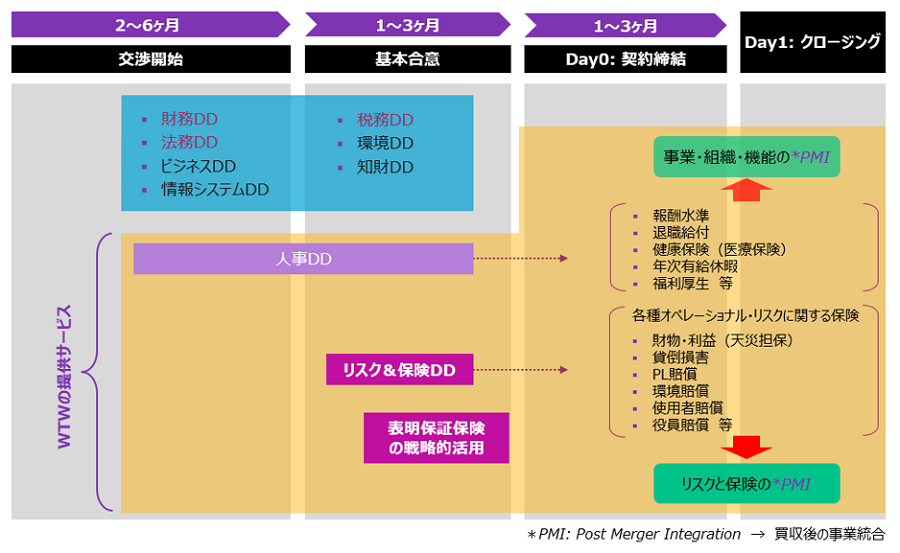

1. M&Aリスクマネジメント

売主と買主の利益は本来相反しており、特に事業会社のオペレーションに関するリスク認識ギャップは、売主・買主間で乖離しているのが通常です。このギャップを埋めるのが、買収契約書中の表明保証条項や特別補償条項のメカニズムです。但し、売主の信用力や補償期間に不安が残る場合、或いは売主がクリーンエグジットを目指す際は、表明保証保険や租税債務保険が活用されます(⇒【トランザクショナルリスク保険】参照)。

また、M&A契約締結後の対象会社のリスクPMIも買主にとって重要です。特にカーブアウトのケースでは、クロージング時に対象会社の保険が消滅する為、事前に保険デューデリジェンス実施の上、対象会社のリスクやリスク管理体制を、現行保険の継承可否や損害発生状況等と共にクロージングまでに把握し、リスクマネジメントのPMIに反映される事をお勧めします。

保険デューデリジェンスによるリスクPMIサポート

- 現行保険のコスト・内容面での適切性評価とその継承可否。

- 買収後にリスク顕在化の際の財務インパクトのシナリオ分析。

- 現行保険の改善点と必要コストの見積り。

- クロージングまでの保険プログラム再構築(※特にカーブアウトのケースでは売主手配の現行保険が全て消滅する事に要注意!)

保険デューデリジェンスのプロセス

- 貴社と対象会社リスクマネジメント方針の親和性評価。

- リスクと保険関連のディスクロージャー評価と不足分の指摘。

- 過去に発生したクレーム(保険金請求)とその対応内容の確認。

- 過去の損害賠償データに基づく対象会社の将来的リスク保有体力の確認。

- PMIに反映すべき現行保険の要改善点把握と必要コストの見積り。

- 上記を網羅した英文DDレポートと和訳サマリーの提出。

当社は、ディールプロセス全体を通じて貴社のM&Aを成功裡に導くリスクマネジメントを支援します。

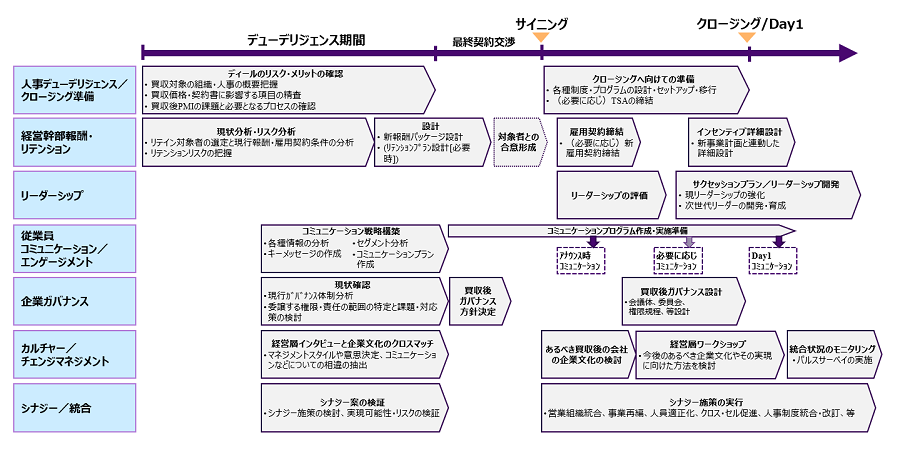

2. 組織・人事に関わるデューデリジェンス及びPMI (Post Merger Integration)に関わるご支援

M&Aにおける組織・人事上の課題は下記図の通り、デューデリジェンス~買収契約締結以降のPMIの各段階において存在する。

デューデリジェンスのフェーズにおいては、いわゆる人事デューデリジェンス(DD)として買収対象企業の組織・人事上の概要を把握すると共に、当該企業の属する業界慣行と比べて特異な点はないか、買収後の組織・人事制度の統合(PMI)に際して障害となり得るものはないか、また買収契約書に織り込むべき人事上の重要事項はないか、等について精査を行う必要がある。

また、デューデリジェンスのフェーズにおいて、もう一つ極めて重要な課題が経営陣及びキー人材のリテンションである。特に日本企業による海外企業の買収においては、買収対象企業の経営陣のリテンションは当該M&A案件の成否を分ける最重要課題であることが多く十分な分析と対応が必要である。

リテンション施策を検討する際にはまず、リテンション対象とするべき経営陣及びキー人材を特定する必要がある。対象者が特定された後は各人の現在の報酬契約の内容を精査することにより、買収後の離職リスクについて評価を行う必要がある。さらに、各対象者の離職リスク、業務上の重要度と代替可能性を考慮した上でリテンション・パッケージを策定して行くことになる。

また、海外企業の買収においては、買収対象企業の多くは長期インセンティブ制度(Long-term Incentive: LTI)として株式を活用したストックオプション、譲渡制限付株式・ユニット(Restricted Stock/Restricted Stock Unit)、業績連動型株式・ユニット(Performance Shares/Performance Share Unit)等の報酬制度が導入されているケースが多く、日本企業による子会社化(非上場化)後、これらLTIの代替制度を導入する必要があり、中長期的なリテンションを実現する上での重要な鍵となる。

一方、買収契約締結、クロージング(買収完了)後においては、買収の目的である事業シナジーを実現させ自社の企業価値の向上を目指すPMIが本格化することになるが、その鍵となるのが①買収対象企業を適切に管理するためのガバナンス体制の確立、②買収対象の従業員やステークホルダー向けのコミュニケーション戦略、そして③買収後の新たな経営戦略の根幹となる企業カルチャーの確立である。特に②コミュニケーション戦略及び③企業カルチャーの確立のいわゆるソフトイシューは近年M&Aの成否を分ける重要な要素として認識され、日本においてもM&Aに成功している多くの企業で取り組みが行われている。

当社は、こうしたM&Aに関わる経営者報酬・リテンションの分野あるいはコミュニケーション戦略、企業カルチャーの分野について専門チームを有しており、各分野の専門家を編成して、ワンチームとしてサービスを提供している。